Путешествия требуют значительных финансовых вложений, и в условиях роста цен оптимизация расходов становится ключевой задачей. Одним из эффективных инструментов для этого являются специальные платежные карты для путешественников. В этой статье мы подробно разберем, какие предложения сегодня наиболее выгодны и технологичны на рынке, а также развенчаем мифы о «кэшбэке», который на деле часто оказывается не совсем тем, что обещает реклама.

Мой личный опыт показал, что начисленные мили иногда конвертируются в рубли по невыгодному курсу, что сводит на нет ожидаемую выгоду. Это классическая ситуация, о которой стоит помнить, выбирая карту.

Имея опыт работы в банковской сфере и финтехе, а также глубокий интерес к туристической индустрии, я решил создать детальное сравнение. Эта статья — эксперимент в формате обзора, где мы совместим две важные темы: финансы и путешествия. Надеюсь, этот анализ окажется для вас полезным.

Суть и виды тревел-карт

Для банков тревел-карты — это стратегически важный продукт. Путешествия для многих — регулярная и весомая статья расходов, даже если поездки случаются не каждый месяц. Это десятки тысяч рублей, которые тратятся каждый раз. Для некоторых категорий людей, особенно после изменений в мире, частота путешествий и контактов с туристическими услугами только возросла.

Путешественники — ценная и лояльная аудитория с хорошей платежеспособностью. Неудивительно, что банки и финтех-компании активно борются за их внимание, создавая специальные продукты. Удобная и выгодная платежная карта для путешествий — отличный способ привлечь и удержать такого клиента.

Партнерские карты выгодны всем: бизнес получает доступ к клиентской базе банка, банк — к лояльной аудитории, а путешественник — повышенные бонусы в категориях, где он тратит больше всего. Это ситуация win-win. Если вы путешествуете хоть сколько-нибудь регулярно, наличие специализированной карты — разумное финансовое решение.

Остается вопрос выбора. Все тревел-карты можно разделить на две большие группы:

1. Партнерские (кобрендовые) карты. Это продукт, выпущенный банком совместно с конкретной туристической компанией, например, авиакомпанией. Условия по ним заточены под услуги этого партнера. Например, карта Тинькофф–S7 или Сбербанк–Аэрофлот. Партнер часто участвует в финансировании бонусной программы, что делает условия для клиента привлекательнее.

2. Карты категории. Банк выпускает карту для путешествий в целом или для целого сектора (например, «все авиакомпании»). Здесь партнерами выступают не одна, а несколько компаний. Экономика такого продукта и условия могут сильно отличаться от кобрендовых.

В нашем обзоре мы сосредоточимся на пяти популярных и интересных дебетовых продуктах (кредитные карты — отдельная большая тема):

Тинькофф «Все авиакомпании»

Альфа-Банк «Путешествие»

СберКарта «Путешествие»

Кобренд Тинькофф и S7

Опция «Для путешественников» в подписке Яндекс Плюс (не карта, но решает ту же задачу)

Отдельно стоит отметить, что некоторые продукты лишь отдаленно напоминают тревел-карты. К ним относятся:

Премиум-карты с персонализированным сервисом: доступы в бизнес-залы, VIP-трансферы, расширенная страховка.

Обычные массовые карты с широкой программой лояльности, куда входят и travel-бонусы.

Карты банков, у которых есть собственный тураггрегатор, дающий скидки всем клиентам.

Ключевое отличие настоящей тревел-карты в том, что все ее ценностное предложение сфокусировано на путешествиях, а не включает их как одну из многих опций.

Критерии сравнения

Чтобы сравнение было объективным, мы оценим карты по четырем ключевым параметрам:

Базовая отдача. Сколько бонусов, миль или кэшбэка можно получить за оплату картой? И, что критически важно, какова реальная стоимость этих миль при обмене? Большой процент начисления может быть нивелирован невыгодным курсом конвертации.

Дополнительные преимущества. Что еще дает карта помимо накоплений? Это может быть страховка, доступ в бизнес-залы, приоритетная посадка или скидки у партнеров.

Стоимость обслуживания. Есть ли ежемесячная или годовая плата и можно ли ее избежать?

Уникальная «фишка». Есть ли у продукта особенность, которой нет у конкурентов?

Тинькофф «Все авиакомпании»: флагманский, но неоднозначный

Базовые условия выглядят щедро: до 1,5% милями за билеты, купленные на сайтах ключевых авиакомпаний (Аэрофлот, S7 и др.), и до 1,5% за все остальные покупки. Однако слово «до» требует внимательного изучения тарифов — реальный процент может быть ниже.

Главное «убийственное» предложение — кэшбэк до 10% на отели и 5% на авиабилеты, но только при бронировании через агрегатор «Тинькофф Путешествия». Если вы предпочитаете другие сервисы, эта опция для вас не работает.

Здесь важно прояснить терминологию. Банки часто называют «кэшбэком» то, что им не является. Настоящий кэшбэк — это возврат реальных денег, которые можно снять или потратить где угодно. Если же «вознаграждение» можно потратить только на услуги компании-партнера (например, только на билеты S7), то это бонусные баллы или мили, а не кэшбэк.

С картой «Все авиакомпании» механика сложная: вы сначала оплачиваете билет деньгами, а потом можете «погасить» часть суммы милями по курсу 1 миля = 1 рубль, но при этом теряете начисленный кэшбэк. Запутанно.

Из дополнительных преимуществ — бесплатная страховка для выезжающих за рубеж (ВЗР) на хороших условиях, а также страховки для активного отдыха и багажа.

Стоимость обслуживания — 299 руб./мес., но она сгорает при поддержании баланса на счете от 100 000 руб. или при наличии кредита в Тинькофф.

Яндекс Плюс «Для путешественников»: гибкая и умная альтернатива

Это не карта, а опция в подписке Яндекс Плюс, запущенная осенью 2023 года. Ее уникальность в том, что она не требует выпуска новой карты.

Обратите внимание: 5 причин, почему нужно срочно отказаться от вашей старой банковской карты.

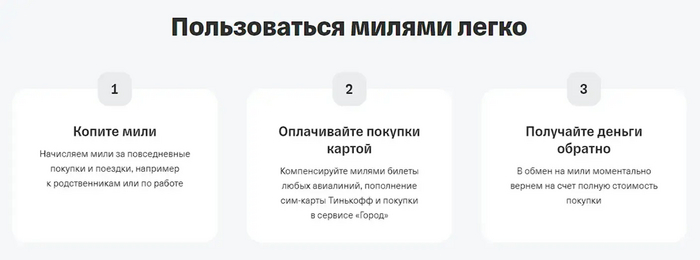

Активировав опцию за дополнительную плату, вы получаете:

Двойную выгоду при оплате через Яндекс Pay: вы одновременно копите баллы Яндекс Плюса и мили авиакомпании S7 (основного партнера).

Тройную выгоду, если привязать к Яндекс Pay еще и стороннюю тревел-карту. Вы получите мили S7, баллы Плюса и бонусы от вашей карты.

Повышенное начисление за покупки в сервисах Яндекса.

Скидки до 20% на отели через «Яндекс Путешествия».

Это отличное решение для тех, кто не хочет заводить новую карту, но много покупает онлайн и летает. За 200 руб. в месяц вы получаете значимую прибавку к выгоде.

Дополнительные плюсы связаны с S7: скидки на билеты, баллы за покупки на сайте авиакомпании, бесплатный выбор места. Также даются приветственные и ежемесячные мили.

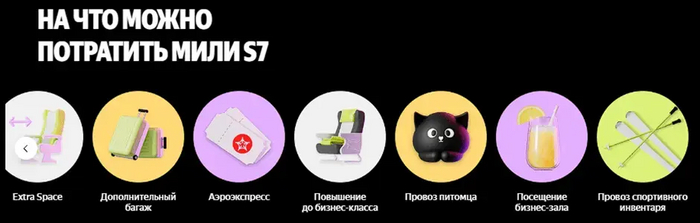

Милями S7 можно оплачивать не только билеты, но и дополнительные услуги: провоз животных, спортивного снаряжения, питание на борту.

Главный минус — мили привязаны только к S7. Но так как это одна из крупнейших авиакомпаний в России, покрывающая множество маршрутов, для многих это не будет проблемой.

Кобренд Тинькофф–S7: для фанатов одной авиакомпании

Классический кобрендовый продукт. Вместо обычного кэшбэка Тинькофф вы получаете мили S7: до 4 миль за каждые 60 руб. при оплате на сайте S7, до 1,5 миль за другие покупки и до 18 миль по спецпредложениям.

Держатели карты автоматически становятся участниками программы лояльности S7 Priority, получают доступ к закрытым распродажам и начинают копить статусные мили для повышения уровня в программе (например, для уровня Silver нужно 20 полетов или 20 000 статусных миль в год).

Обслуживание — 190 руб./мес., бесплатно при балансе от 150 000 руб. Есть и премиум-версия с большим количеством миль, страховкой для семьи и доступом в бизнес-залы.

Главный недостаток для меня — чрезмерно сложная система начисления. Разные курсы для разных категорий, расчет за 60 рублей вместо 100, статусные мили — все это сложно отслеживать. Лично я отказался от этой карты именно из-за непрозрачности условий.

Альфа-Банк «Путешествие»: просто и понятно

Эта карта не самая щедрая, но ее главное преимущество — простота и прозрачность. Начисляются только мили, и расчет идет за каждые потраченные 100 рублей (а не 60 или 80).

На все покупки: 2 мили за 100 руб. при тратах от 10 000 руб./мес., 3 мили — при тратах от 100 000 руб./мес.

На авиабилеты и отели: повышенный кэшбэк, но только при покупке через туристический сервис Альфа-Банка (это, по сути, white-label решение на базе стороннего агрегатора).

Обслуживание карты бесплатное, что является плюсом, но для активного путешественника плата за хорошую карту обычно окупается.

Условия использования миль сформулированы четко: 1 миля = 1 рубль. По сути, это самый настоящий кэшбэк, что является большим преимуществом. Минус карты — кроме начисления миль, других значимых travel-преимуществ у нее практически нет.

СберКарта «Путешествие»: похоже на Альфу, но сложнее

Флагманский travel-продукт Сбербанка. Вместо бонусов «Спасибо» начисляются мили. Процент зависит от категории трат (отели, авиабилеты, прочее) и от ваших ежемесячных расходов, что создает запутанную систему.

Мили можно потратить на скидку при покупке билетов и бронировании отелей через агрегатор в разделе «СберСпасибо» (также, вероятно, white-label). Курс: 1 миля = 1 рубль скидки. Новые клиенты получают повышенный cashback в первый месяц.

В целом, продукт очень похож на предложение Альфа-Банка, но с более сложной системой расчета. На мой взгляд, у Альфы условия понятнее.

Итоги: какую карту выбрать?

Идеального решения для всех не существует. Выбор зависит от ваших привычек:

Если вы лояльны одной авиакомпании (S7 или Аэрофлот) — выбирайте соответствующий кобренд (Тинькофф–S7 или Сбер–Аэрофлот).

Если хотите гибкости и нескольких партнеров — присмотритесь к Тинькофф «Все авиакомпании».

Если не хотите заводить новую карту, но много покупаете онлайн и летаете — оптимальна опция «Для путешественников» в Яндекс Плюс. Ее можно комбинировать с вашей текущей картой для максимальной выгоды.

Если цените простоту и прозрачность — вам подойдут понятные продукты вроде «Путешествия» от Альфа-Банка.

Личный выбор автора: я активно пользуюсь картой Тинькофф «Все авиакомпании» и подключил опцию Яндекс Плюс «Для путешественников». Это дает синергию: я получаю выгоду и от карты, и от подписки, особенно при онлайн-покупках и полетах S7. Карту Тинькофф–S7 я закрыл из-за сложных условий.

Надеюсь, этот подробный разбор был полезен. Поделитесь в комментариях, какой тревел-картой пользуетесь вы и почему? Возможно, я упустил какое-то стоящее предложение — буду рад вашим рекомендациям!

Если вам понравился материал, подписывайтесь на мои каналы:

Disruptor — здесь мы простым языком и с юмором говорим о бизнесе, инновациях и продуктовых новинках.

Ficism — здесь мы пишем о свежих решениях и технологиях от крутых компаний и стартапов.

Больше интересных статей здесь: Банки.

Источник статьи: Платежные карты для путешествий. Ищем самую выгодную и продвинутую.