Недавно я опубликовал статью «Ипотечный пузырь наконец-то замечен», которая вызвала оживленную дискуссию. В обществе укоренилось представление о льготной ипотеке как о благе, созданном исключительно для людей. Складывается впечатление, что власти ломали голову над тем, как помочь гражданам платить меньше за жильё, и в итоге нашли решение — льготные программы. Но так ли это на самом деле?

Подобные комментарии были десятками в предыдущем посте.

Я постараюсь изложить свою точку зрения более понятно, объяснив на примерах, почему считаю, что с субсидированной ипотекой не всё так однозначно. Важное уточение:

Это моё личное мнение, а не политический призыв. Мои расчёты могут отличаться от вашей конкретной ситуации. Самый верный способ — взять калькулятор и проверить всё самостоятельно.

Условия для сравнения

В расчётах будут участвовать две ипотечные ставки:

Льготная ставка. Существует несколько социальных программ, но самые популярные — «Семейная ипотека» (от 6%) и «Ипотека с господдержкой» (около 8%). Возьмём среднее значение — 7%. Важно: льготные программы действуют только на новостройки, поэтому в расчётах используем стоимость квадратного метра в новостройках.

Обычная (рыночная) ставка. На фоне роста ключевой ставки ЦБ дорожают и кредиты. Летом при ставке 7.5-8.5% обычную ипотеку можно было получить под 10-12%, сейчас предложения начинаются от 14.2%. Для расчёта возьмём ставку 14% (примерно вдвое выше льготной). По обычной программе можно купить вторичное жильё, которое, как правило, дешевле. Поэтому берём стоимость «квадрата» на вторичном рынке.

* Процентные ставки взяты из открытых источников.

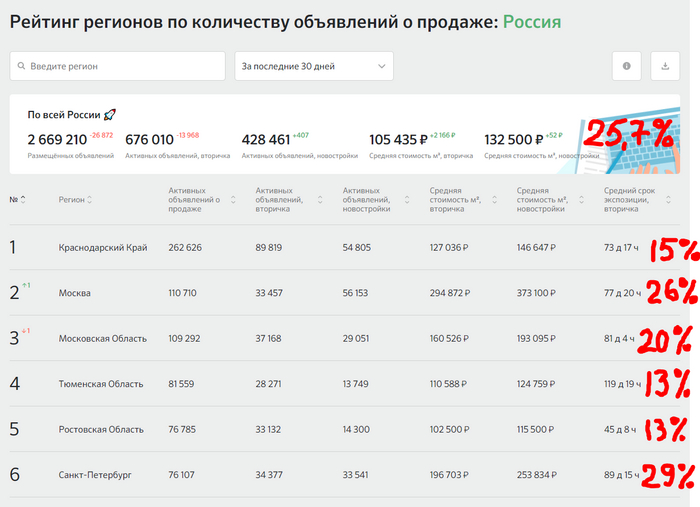

Согласно статистике, сейчас первичное жильё в среднем на 25% дороже вторичного:

Источник: https://opendata.domclick.ru/offers/table/rossiya/last-30-days/

В регионах разница может быть меньше, в Москве и Петербурге — больше. Для чистоты эксперимента возьмём среднее значение в 25%. (Вы всегда можете подставить данные для своего города).

А теперь давайте разберёмся на конкретных примерах с нашим героем — Строгим Степаном.

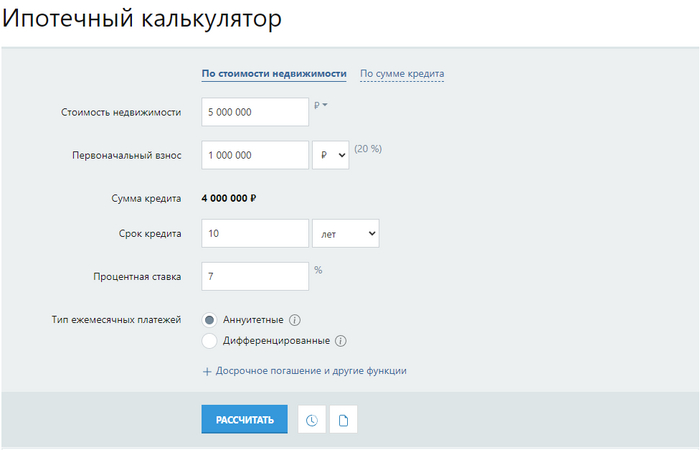

Пример 1: Студия на 10 лет

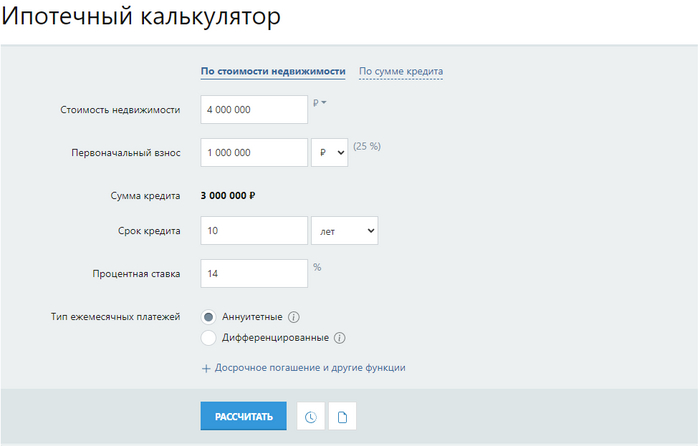

У Степана есть 1 млн рублей на первоначальный взнос — это 20% от стоимости новой студии. Он берёт льготную ипотеку на 10 лет:

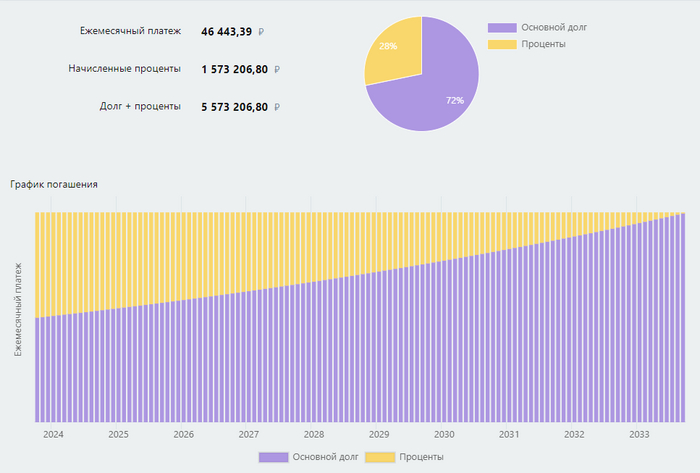

Его ежемесячный платёж составит 46 440 ₽. За 10 лет общая сумма выплат (долг + проценты) достигнет 5.57 млн ₽:

Кажется, выгодно! Но что, если потратить тот же миллион на вторичку, где нет льгот, но и цены ниже?

И вот магия цифр: платёж для Степана составит 46 570 ₽. За 10 лет он выплатит банку 5.58 млн ₽. Разница практически нулевая:

Пример 2: Квартира побольше на 15 лет

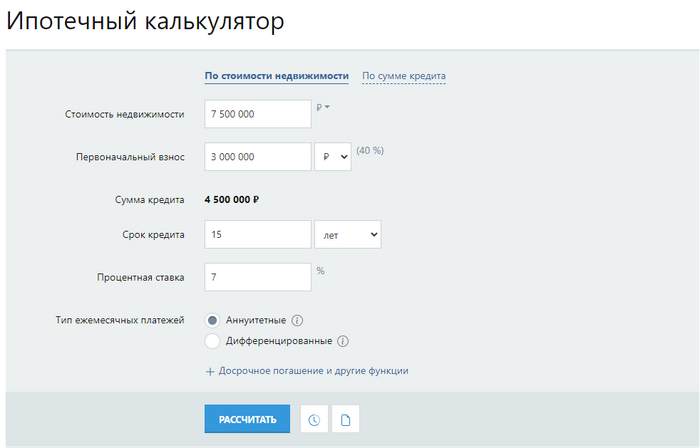

Степан решил, что в студии тесно, и подкопил. У него теперь 3 млн на взнос, и он присматривает квартиру за 7.5 млн в новостройке на 15 лет:

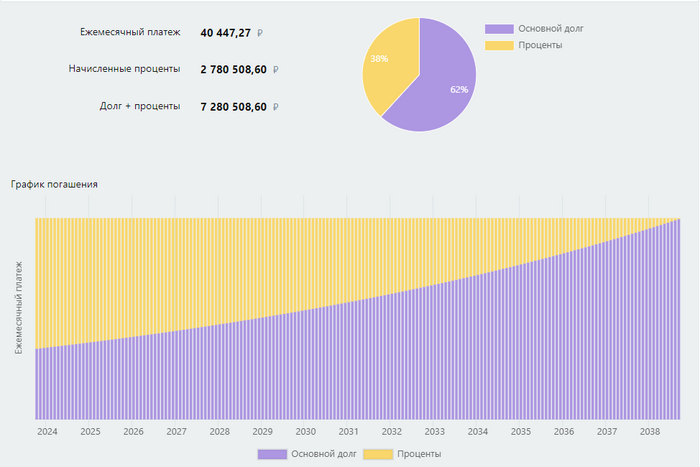

Платёж составит 40 440 ₽. За 15 лет общая сумма к выплате — 7.28 млн ₽:

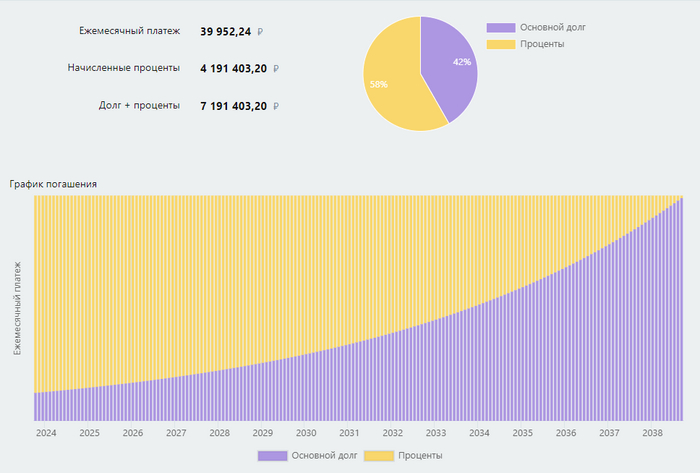

А теперь вторичка, которая дешевле, но ставка выше:

Платёж для Степана — 39 950 ₽. За 15 лет он отдаст банку 7.19 млн ₽:

Как это возможно? Неужели ипотека без льгот оказалась выгоднее? Но ведь везде пишут, что льготная программа делает жильё доступнее!

Пример 3: Наследство и долгосрочная перспектива

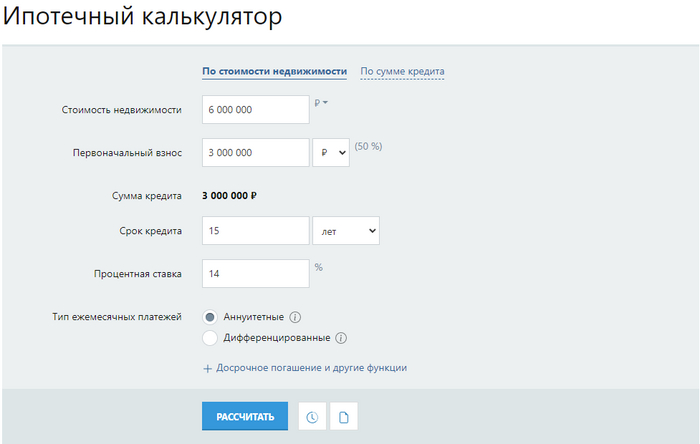

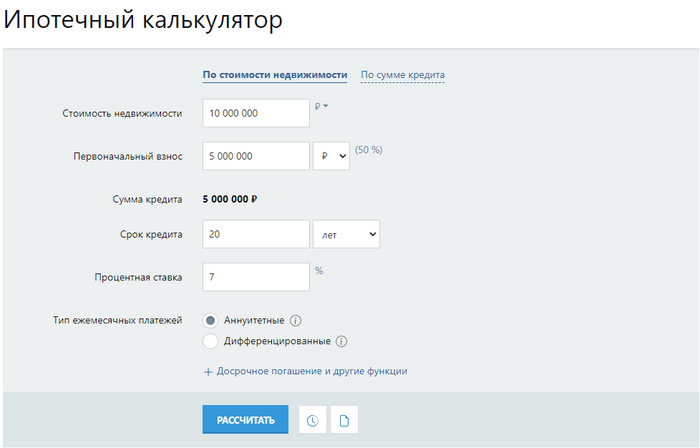

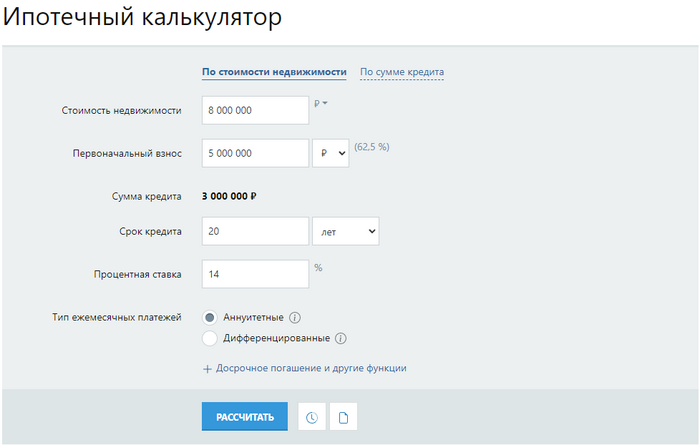

Степану в наследство досталась квартира в райцентре. Продав её, он может внести 5 млн в качестве первоначального взноса на квартиру за 10 млн в новостройке на 20 лет.

Ежемесячный платёж — 38 760 ₽. За 20 лет общая сумма — 9.3 млн ₽:

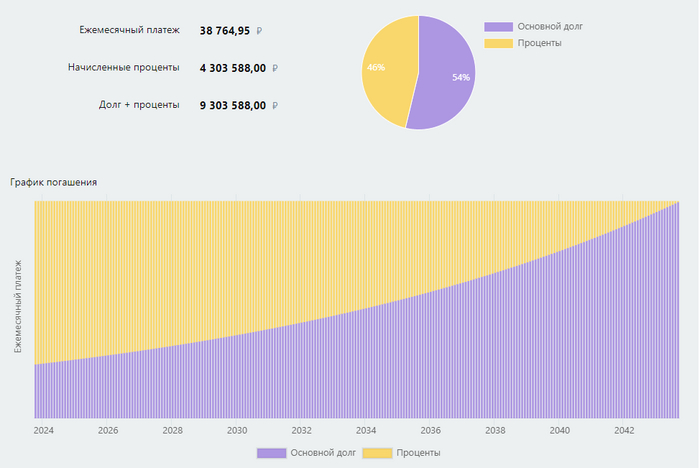

Вторичный рынок снова манит ценами:

Платёж по обычной ипотеке для Степана — 37 300 ₽. За 20 лет он выплатит 8.95 млн ₽:

Что происходит? Получается, льготная ипотека не всегда повышает доступность? Однако, я был не совсем честен.

Когда льгота действительно работает?

Ситуация кардинально меняется, если брать кредит на очень длительный срок (25-30 лет) на максимально дорогую квартиру с минимальным первоначальным взносом (раньше 15%, сейчас 20%). В этом случае льготная ипотека действительно становится выгоднее, даже с учётом разницы в цене между первичным и вторичным жильём.

Например, по льготной программе на квартиру за 10 млн с взносом 2 млн и сроком 30 лет платёж составит 53 200 ₽, а общая переплата — 11.2 млн ₽.

По обычной ипотеке на вторичную квартиру за 8 млн с тем же взносом 2 млн и сроком 30 лет платёж будет уже 71 100 ₽, а общая сумма выплат взлетит до 19.6 млн ₽.

В таком сценарии разница колоссальна! И здесь льготная ипотека действительно выглядит как инструмент, сделавший покупку жилья более достижимой.

Вопросы для размышления

Если цель льготной ипотеки — помочь людям, а не поддержать застройщиков и банки, почему она действует только на новостройки, которые изначально дороже?

Почему существенная выгода от льготной ипотеки проявляется именно в самых невыгодных для заёмщика условиях: максимальный срок и максимальная стоимость жилья (что выгодно банку и застройщику)?

Разница в цене между новостройкой и «вторичкой» в 25% вряд ли объясняется только качеством. Квартира в доме пятилетней постройки часто не уступает, а то и превосходит квартиру в строящемся доме. Не является ли эта разница искусственной, созданной разными условиями кредитования?

Тезис «льготная ипотека сделала жильё доступным» — гениальный маркетинговый ход. Люди сами, бесплатно, распространяют эту идею, веря в неё и агитируя других.

Есть мнение, что главный плюс льготного кредита — низкая ставка, которая делает невыгодным досрочное погашение. Инфляция «съест» долг, а деньги лучше вложить. Парадокс в том, что в этом случае банк снова в выигрыше — чем дольше срок, тем больше процентов он получит.

При высокой ставке, но низкой цене на квартиру, у дисциплинированного заёмщика есть стратегия: активно гасить кредит досрочно. В этом случае его финансовая нагрузка может оказаться ниже, чем у заёмщика с льготной ипотекой, который платит дольше за более дорогой объект.

Такие «умные» заёмщики, берущие небольшой кредит под высокий процент с целью быстро его погасить, менее интересны банкам. Им выгоднее клиенты с льготной ипотекой: большая сумма кредита, долгий срок и нежелание гасить досрочно. Разницу в процентах банку всё равно компенсирует государство.

Больше интересных статей здесь: Финансы.

Источник статьи: А точно ли льготная ипотека сделала недвижимость доступной?.