Никакие эксперты по контекстной рекламе не смогут обеспечить прибыльность бизнеса, если сам рынок находится в глубоком кризисе. В этом материале мы разберем реальный кейс из нашей практики, где столкнулись с ситуацией, когда макроэкономические факторы привели к двукратному падению конверсии и обвалу рынка на 70%. Мы покажем, как диагностировать такие проблемы, какие инструменты анализа использовать и почему иногда единственно верное решение — не тратить бюджет на рекламу, а пересматривать бизнес-модель.

Наше агентство Jam Agency специализируется на управлении платным трафиком для e-commerce проектов. В 2021 году к нам обратился владелец сети интернет-магазинов детских колясок. Эта история — о самоуверенности и игнорировании рыночных сигналов. Несмотря на обнаруженные ошибки в прошлых рекламных кампаниях и найденные точки роста, нам не удалось сделать контекстную рекламу клиента прибыльной. Были ли наши действия безрассудством или логичной последовательностью шагов — судите сами. Мы детально разберем, как отслеживали падение рынка, какую аналитическую работу провели и к каким выводам пришли. Этот кейс наглядно показывает, как понять, что контекстная реклама не будет работать в плюс для вашего e-commerce проекта, и когда нужно искать другие пути.

Проект представлял собой региональную сеть магазинов детских колясок. До пандемии у клиента был магазин в Москве, но к моменту нашего обращения остался лишь пункт самовывоза. Несмотря на конкурентные цены и широкий ассортимент, с 2016 года доходы от онлайн-продаж и, в особенности, от контекстной рекламы неуклонно снижались. Заказчик не мог понять корень проблемы: в неэффективности подрядчиков или в общем состоянии рынка. Он предпочел остаться анонимным, что для провального проекта, в общем-то, логично.

Уже на старте переговоров насторожила позиция клиента: «все подрядчики плохие». Такая установка часто указывает либо на сложный характер заказчика, либо на проблемы, лежащие гораздо глубже уровня настройки рекламных кампаний. По нашему опыту, если бизнес-модель жизнеспособна, Яндекс.Директ будет работать хотя бы в ноль даже при неидеальных настройках. В такой ситуации задача агентства — найти слабые места, точки роста и масштабировать эффективные сегменты. Если же кампании стабильно убыточны, причины, скорее всего, кроются в бизнес-модели или рыночных условиях. Поэтому мы начали с глубокого анализа рынка.

Любой новый проект мы начинаем с аудита, и на это есть две ключевые причины:

Подтверждение экспертизы и построение доверия. Мы находим слабые места, наглядно показываем клиенту, что именно планируем исправить и как это повлияет на его доход.

Оценка рисков и потенциальной окупаемости. Мы глубоко погружаемся в детали, чтобы понять, стоит ли браться за проект и как быстро он окупится. Финансовая модель нашего агентства построена на долгосрочном сотрудничестве (LTV). В идеале проект должен выйти в ноль в первые 1-3 месяца, но по-настоящему агентство начинает зарабатывать только через 3-4 месяца из-за большого объема работ на старте, особенно в e-commerce.

Аудит всегда ограничен по времени, поэтому мы двигаемся от общего к частному, погружаясь настолько глубоко, насколько это позволяет отведенный срок.

Анализ рынка: бизнес клиента падал вместе со всем сегментом, который теснили маркетплейсы

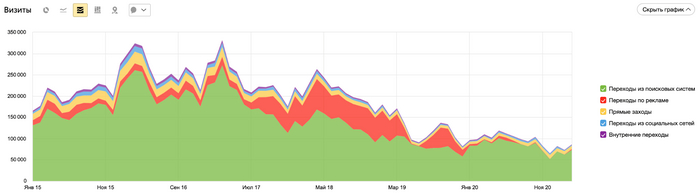

Первым делом необходимо оценить общее состояние бизнеса клиента. На этом этапе проще всего проанализировать трафик в Яндекс.Метрике.

Мы выяснили, что на рекламные переходы приходилось лишь 20% всего трафика, поэтому анализ рекламных каналов мы отложили на потом. Сосредоточимся на ключевых источниках.

Источники трафика

Около 70% трафика приходилось на органический поиск. Это хороший знак, указывающий на то, что бизнес-модель в принципе работает: «холодный» трафик конвертируется в заказы. Однако, взглянув на динамику за несколько лет, мы увидели тревожную картину: с 2017 года объем бесплатного поискового трафика уменьшился примерно в 4 раза.

Динамика трафика из органического поиска

Такое падение говорит либо о снижении общего спроса, либо о потере доли рынка. Еще одним тревожным сигналом стали прямые переходы (direct traffic), график которых практически повторял динамику органики. Это указывает на ослабление бренда и снижение лояльности аудитории.

Динамика прямых переходов на сайт

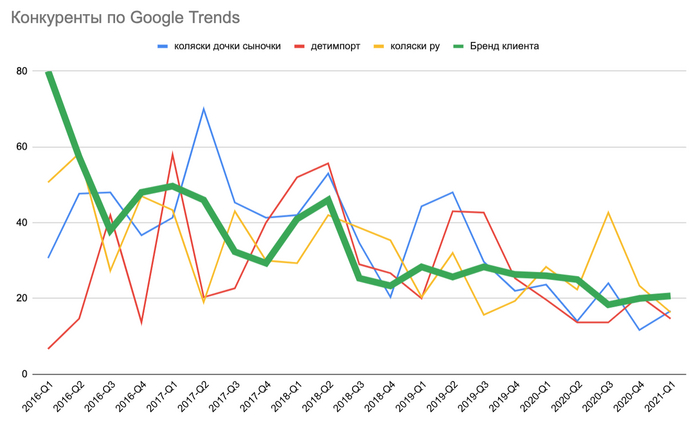

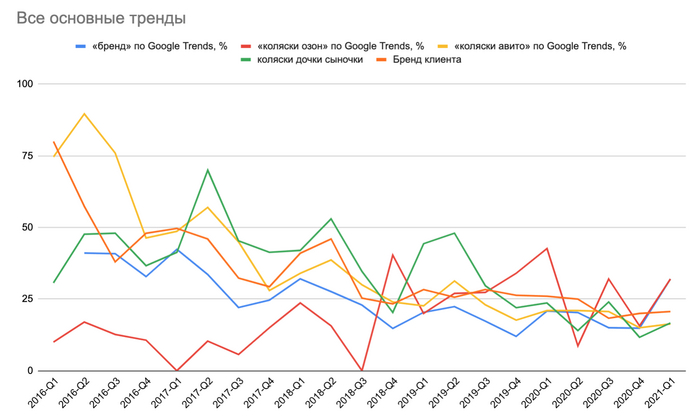

Следующим шагом стала оценка динамики поисковых запросов по бренду. Для этого мы использовали Google Trends (данные за 10 лет) и Яндекс.Wordstat (данные за 4 года).

Динамика поисковых запросов по бренду

Мы увидели, что интерес к бренду с 2016 года упал почти в 3 раза, что полностью коррелировало с падением прямых переходов и органического трафика. Далее мы проверили ситуацию у прямых конкурентов, собрав данные по самым популярным сайтам в органической выдаче за последние 1,5 года. Анализ привел нас к двум выводам:

Спрос на бренд клиента снижался пропорционально снижению спроса на бренды конкурентов.

Спрос на бренды конкурентов также падал, что указывало на общеотраслевой спад, а не на перераспределение долей рынка.

Динамика запросов по бренду клиента в сравнении с конкурентами

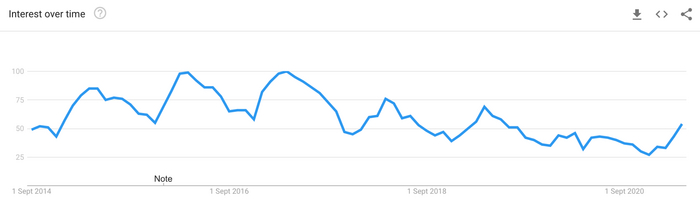

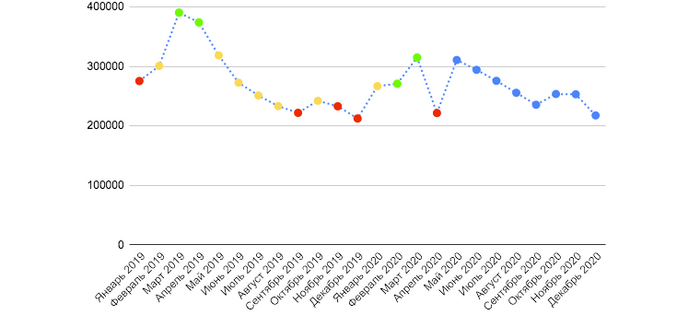

Оставалось понять, что происходит на рынке в целом. Мы проанализировали запросы с общим словом «коляска», которые покрывают большую часть тематики. Результат показал, что с 2016 года рынок сократился в среднем в 2 раза.

Динамика поисковых фраз со словом «коляска»

Для справки: значение «100» на графике соответствует пику популярности в 2016-2017 годах.

Чтобы наглядно показать взаимосвязь, мы совместили графики рыночного спроса и посещаемости сайта. Стало очевидно, что в последние годы падал не только интерес к конкретным брендам, но и спрос на детские коляски в принципе.

Наиболее очевидной причиной выглядело снижение рождаемости. Статистика по России с 2015 года подтверждала эту гипотезу.

Карта рождаемости с сайта rosinfostat.ru

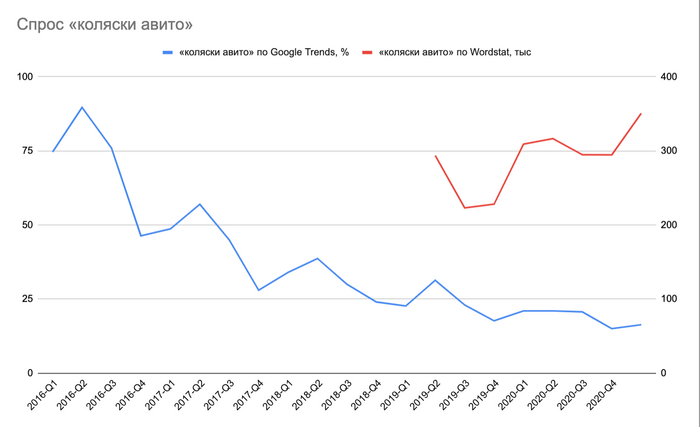

Вторая гипотеза — рост популярности рынка б/у товаров. Мы проверили спрос на запросы типа «коляски авито», но и здесь наблюдалось многократное падение.

Динамика спроса на бывшие в употреблении детские коляски

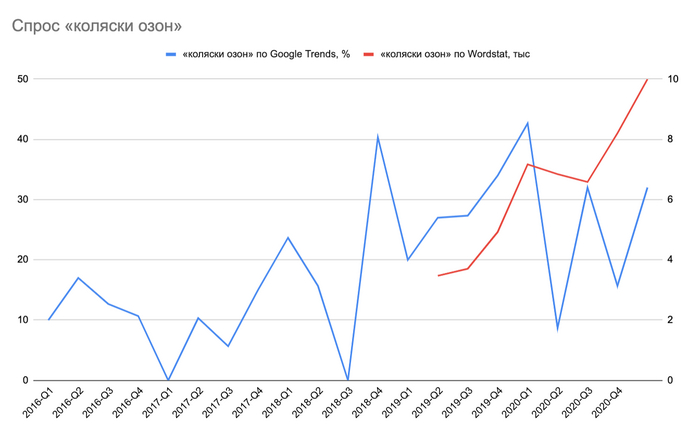

Помимо падения спроса, ситуацию усугубляла экспансия маркетплейсов в поисковой выдаче. Анализ запросов по фразе «коляски озона» в Google Trends и Wordstat показал взрывной рост.

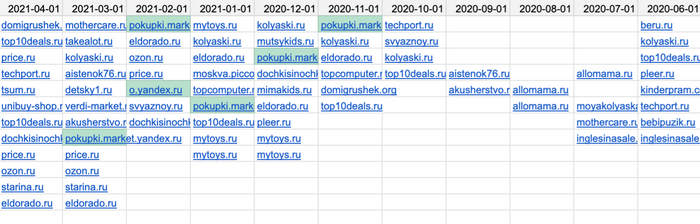

Аналогичная картина наблюдалась с Wildberries и другими площадками. Для наглядности мы составили помесячную таблицу состава органической выдачи, где зеленым выделили маркетплейсы и агрегаторы.

Кроме того, в последние полгода Яндекс.Маркет начал активно захватывать рекламную выдачу.

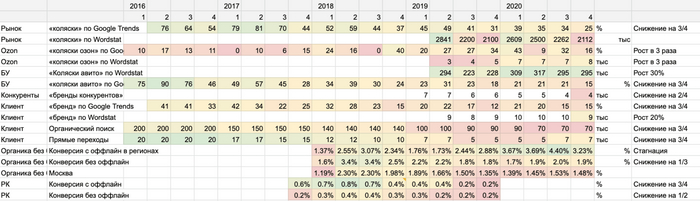

Для целостного понимания мы свели все данные в единую таблицу.

А также построили сводный график ключевых трендов.

Итог анализа рынка: рынок не только сокращается в объеме, но и перераспределяется в пользу маркетплейсов и агрегаторов. Это снижает конверсию, так как и без того небольшой спрос дробится между большим числом игроков.

Несмотря на это, у клиента были продажи и присутствие в ряде регионов, а конкуренты продолжали использовать контекстную рекламу (вероятно, для них это было окупаемо). Поэтому мы решили, что работать можно, и перешли к анализу рекламных кампаний.

Анализ контекстной рекламы: кампаниями управляли в отрыве от бизнес-показателей

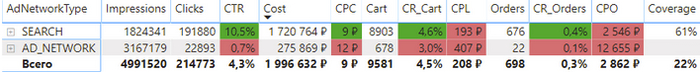

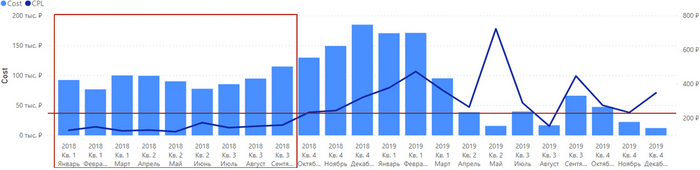

Напомним, доля рекламы в общем трафике составляла около 20%, из которых 40% приходилось на Яндекс.Директ. Поскольку это был ключевой платный канал, мы сосредоточились на анализе данных из этой системы, взяв период с 2018 по 2019 год.

По всем платным каналам прослеживалась закономерность: в 2018 году охват резко вырос, но в 2019-2020 годах трафик вернулся к низким показателям. Похоже, платный трафик пытались использовать для компенсации падения органики, но после отключения рекламы вернуть выручку было неоткуда. Нам предстояло выяснить, что пошло не так.

Первым делом мы исключили каннибализацию трафика (когда платная реклама «крадет» заказы у органического поиска). Простой анализ графиков платного и бесплатного трафика показал, что при отключении контекста резких изменений в органике не происходило, значит, каннибализации не было.

Карта трафика: платный vs бесплатный

График сделок по платному и бесплатному трафику

Расчет экономики проекта: определяем целевые показатели стоимости заказа и корзины

Заказчик не понимал структуры затрат, и у нас возникло подозрение, что предыдущие подрядчики не считали экономику проекта. Поэтому мы первым делом рассчитали, сколько должен стоить оплаченный заказ и промежуточные конверсии (например, добавление в корзину) с учетом текущих показателей, чтобы сравнить с реальными цифрами.

Важным нюансом была поправка на офлайн-продажи, так как у клиента были физические магазины. Мы разработали поправочный коэффициент, основанный на анализе посещений страниц с контактами магазинов и фактическим трафиком в этих точках. В итоге мы выяснили, что на каждый онлайн-заказ приходилось примерно 1,18 заказа в офлайне (суммарно 2,18 заказа).

Поскольку конверсия в заказы была низкой (около 0,3%), для качественного анализа мы решили ориентироваться на более частую конверсию — добавление в корзину. По словам клиента, точка безубыточности находилась на уровне 2500 рублей за заказ. Умножив эту сумму на конверсию из корзины в заказ, мы получили максимально допустимую стоимость добавления в корзину (CPL) — 182 рубля. Теперь у нас был четкий критерий для оценки эффективности старых кампаний.

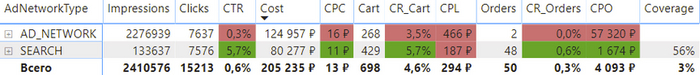

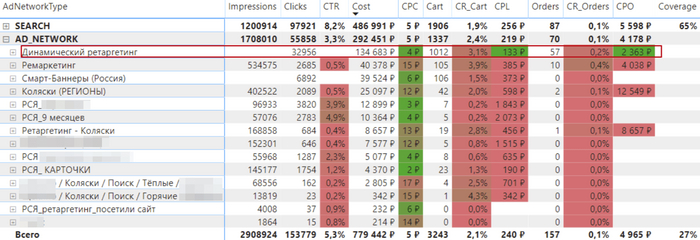

Расшифровка: Стоимость — Затраты; Корзина - Добавления в корзину; CR_Cart - Конверсия в корзину; CPL - Стоимость добавления в корзину; Заказы - Онлайн-заказы; CR_Orders - Конверсия в заказ; CPO – Стоимость заказа.

Эффективность кампаний в регионах с офлайн-магазинами

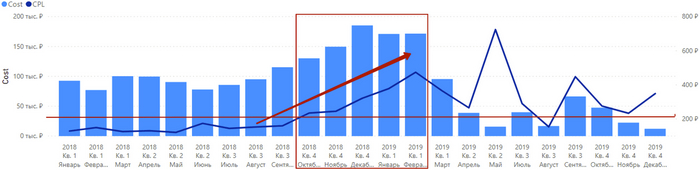

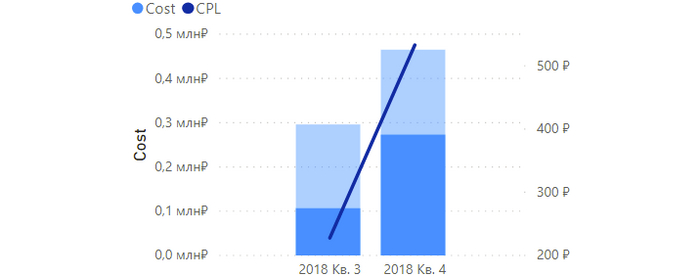

На графике ниже показаны расходы и CPL. Красная линия на уровне 200 рублей — это наш порог окупаемости.

Мы видим, что первые три квартала реклама работала в плюс, но в четвертом квартале экономика ушла в минус из-за роста CPL до 400 рублей.

Мы проверили гипотезу о сезонности. Данные Wordstat показали, что пик спроса приходится на весну, а спад — на октябрь, что частично соответствовало нашей ситуации. Однако спрос в 4 квартале падал лишь на 10-15%, а наш CPL вырос более чем в 2 раза. Сезонность была не главной причиной.

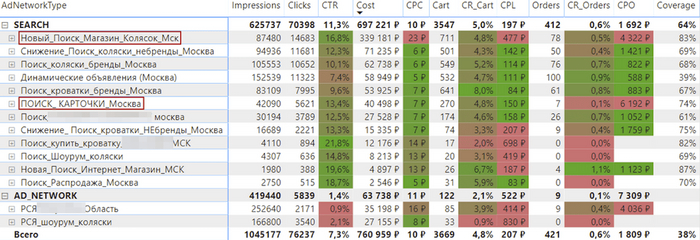

Углубившись в данные, мы выделили кампании, которые сильнее всего повлияли на рост CPL в проблемный период.

Динамика этих кампаний в сумме показала рост затрат на 300% и рост CPL на ~250%.

Основной негативный вклад внесла кампания «Новый_Поиск_Магазин_Коляски_Мск». На нее приходилось более 70% всех расходов, а ее CPL превышал максимально допустимый более чем в 4 раза.

Изучив эту кампанию, мы обнаружили, что не было аномалий в CTR или конверсиях, но цена за клик была в два раза выше средней. Кампания работала на автостратегии «Оптимизация кликов». Проверка показала, что настройки стратегии (максимальная цена клика и недельный бюджет) ежемесячно увеличивались вручную, вероятно, без учета KPI. Управление велось в отрыве от бизнес-показателей, что и привело к убыткам.

После отключения рекламы во втором квартале 2019 года, в третьем квартале ее перезапустил другой подрядчик (это видно по измененным названиям кампаний). Если раньше основная доля расходов приходилась на поиск, то теперь ~57% бюджета уходило на РСЯ.

Заказов в статистике не было. Даже с поправкой на офлайн, при такой стоимости корзины (средняя — 301 рубль при допустимых 180) реклама была заведомо убыточной.

В кампаниях в РСЯ мы наблюдали постепенный рост CPC и CPL на фоне снижения числа кликов.

Виновато было ручное повышение ставок, но также и неэффективный подбор площадок. Стоимость корзины на сайтах Яндекса была особенно высока (~43% затрат), и их следовало отключить в первую очередь.

Эффективность кампаний в регионах без офлайн-магазинов

На эту группу кампаний пришлось ~28% бюджета, но только ~18% заказов. Допустимая стоимость корзины здесь была еще ниже — 120 рублей, однако фактический CPL колебался от 150 до 450 рублей.

Ключевая особенность — конверсия в заказы была ниже в 4 раза (0,1% против 0,4% в регионах с магазинами). Вероятно, на это влияли условия доставки: локальные конкуренты или маркетплейсы предлагали более выгодные варианты. Эту гипотезу в будущем можно было бы проверить с помощью A/B-теста условий доставки.

Динамический ремаркетинг — единственная условно прибыльная кампания

С финансовой точки зрения только динамический ремаркетинг показал себя относительно хорошо, так как стоимость заказа была ниже порога в 2500 рублей.

Однако и здесь была допущена ошибка. Фактическая стоимость цели была в 2,5 раза выше заданной в настройках (1236 руб. против 500 руб.). Это произошло из-за недостатка конверсий для обучения автостратегии (в среднем 10 в месяц при необходимых 50-60). Правильнее было бы использовать в качестве цели более частую конверсию — добавление в корзину. При корректных настройках эффективность кампании можно было повысить на 15-30%.

Общие выводы и план оптимизации

Вместе с органическим трафиком падали заказы и выручка. Рынок в целом сокращался, а конкуренция с маркетплейсами усиливалась. Единственным способом поддержать доход казалась покупка трафика. Первые 9 месяцев реклама работала в плюс, но из-за управления в отрыве от бизнес-показателей экономика «скатилась». Перезапуск кампаний новым подрядчиком не исправил ситуацию — ошибки повторились.

Теоретически, при правильных настройках и управлении, можно было вернуть окупаемость. Чтобы оценить потенциал, мы спрогнозировали объем заказов по ключевым запросам с помощью инструмента «Прогноз бюджета» Яндекса, разделив данные по сегментам (регионы с магазинами, Москва и МО, регионы без магазинов).

Прогноз по регионам с магазинами (с поправочным коэффициентом) и по Москве показал потенциал около 300 заказов при стоимости ~2000 рублей за заказ.

Прогноз для регионов без магазинов показал отрицательную экономику.

Мы пришли к выводу, что потенциал рынка есть, но узким местом были стратегии управления ставками. На основе этого мы составили план работы на первые три месяца:

Выйти на 70-125 заказов с бюджетом ~150 000 рублей в регионах с магазинами и в Москве.

Не запускать рекламу в регионах без магазинов из-за высокого риска убытков.

Сделать ставку на динамические кампании, которые обычно показывают лучшие результаты при меньших трудозатратах.

Тестовый запуск кампаний (февраль-март 2021)

Учитывая наш опыт (более 35 e-commerce проектов, где автоматизированные кампании дают до 50% дохода), мы решили начать с них:

Смарт-баннеры в Яндекс.Директе.

Динамический ремаркетинг в Google Ads.

Google Покупки.

Мы запустили рекламу не на весь ассортимент, а на 30% самых прибыльных товаров, а также создали категорийные страницы для общих запросов.

Смарт-баннеры Яндекс.Директ

Кампании были запущены в Москве со стратегией «Максимум кликов» со ставкой 20 рублей. Мы линейно повышали ставки, чтобы найти оптимальный баланс между количеством кликов и стоимостью корзины. Через 5 недель результат был неутешительным: 44 добавления в корзину, 5 лидов, 0 продаж. Стоимость корзины была в 2 раза выше допустимой. Оптимизация (снижение ставок на мобильных, отключение неэффективных аудиторий и площадок) не помогла. Тестирование в регионах также не имело смысла из-за мизерного спроса.

Кампании Google Покупки

Мы запустили обычную торговую кампанию (Smart Shopping появился позже), чтобы иметь возможность управлять ставками по товарным группам. Принцип был тот же: линейный рост ставок и контроль стоимости корзины. Результат повторился: ноль продаж, несколько лидов и около десятка добавлений в корзину.

Поисковые кампании Яндекс.Директ

После провала автоматических кампаний мы решили провести «чистый» эксперимент: запустить узкие кампании по конкретным моделям и брендам, чтобы исключить влияние автоматики. Бюджет теста составил 10 000 рублей. Клиент согласился, так как видел хорошие поведенческие метрики (глубина просмотра, время на сайте). И снова — продаж не было, лишь несколько добавлений в корзину. Целевые пользователи переходили на страницы товаров, но не конвертировались.

Где мы ошиблись и как можно было избежать провала

Стоимость наших услуг для клиента составляла 35 000 рублей в месяц. На начальном этапе мы всегда вкладываем время специалистов, поэтому тщательно оцениваем перспективы проекта через аудит.

С одной стороны, все макрофакторы кричали о проблеме: конверсия упала в 2 раза, рынок сжался на 50%. С другой стороны, был 9-месячный период стабильной работы рекламы в прошлом. Мы решили, что сможем сбалансировать экономику, устранив ошибки и задействовав новые инструменты.

Фактически, мы проделали огромную работу: 60 человеко-часов на исследования (5 часов — тимлид, 14 — аналитика, 37 — работа с кампаниями).

Мы взвесили риски и решили взяться за проект, исходя из нескольких факторов: наличие сети магазинов у клиента, его ответственность, а также несколько реальных точек роста, которые мы увидели:

Ранее не использовались современные автоматические инструменты (смарт-баннеры, торговые кампании).

В старых кампаниях были фундаментальные ошибки в настройках.

Стоимость тестирования (50-100 тыс. руб. с учетом гонорара) соотносилась с текущим доходом и рисками клиента.

Несмотря на все проведенные исследования и очевидное влияние внешних факторов, мы поверили в свои силы и пошли против рынка. В итоге — провал.

Этот проект стал для нас ценным уроком. Он показал, что даже при идеальных настройках рекламы, тщательной работе с семантикой и высоком качестве трафика, экономика проекта может не сойтись без фундаментальных изменений на уровне бизнес-модели или выбора рыночной ниши.

Пишите в комментариях ваши вопросы и предложения о том, как действовать в подобных ситуациях.

Для контраста рекомендуем ознакомиться с нашим успешным кейсом для интернет-магазина запчастей, где за год мы увеличили доход с 250 до 1250 тыс. рублей, используя похожий аналитический подход.

Подписывайтесь на наш Telegram-канал: там мы анонсируем новые кейсы и делимся деталями, которые не вошли в статью.

[min]БизнесКоммерцияМаркетингЭлектронная коммерцияЯндекс ДиректКонтекстная рекламаКонтекстологGoogle РекламаLongpost 0 FeelingsБольше интересных статей здесь: Бизнес.

Источник статьи: Кейс в ecommerce: как распознать падение рынка и перестать сливать бюджет на контекстную рекламу.