Экспертный взгляд на строительный рынок России. В статье представлен глубокий анализ, основанный на официальной статистике Росстата и данных от ключевого института развития — Дом.РФ. Мы рассмотрим текущую структуру рынка, динамику цен, состояние финансирования и ответим на главный вопрос: каков реальный объем непроданного жилья в новостройках?

Изображение предоставлено Дом.РФ

Ранее мы уже поднимали дискуссию о доступности жилья, основываясь на расчетах от строительной компании. Теперь же предлагаем взглянуть на ситуацию через призму данных от профессиональных участников рынка. Идеальным источником для такого анализа выступает Дом.РФ — организация, которая является ключевым кредитором для большинства строительных проектов в стране. Банк специализируется на проектном финансировании жилищного строительства, выдаче целевых кредитов и выступает в роли инвестора, а также обладает одним из крупнейших в России ипотечных портфелей.

Структура рынка новостроек

Российский рынок жилья в значительной степени ориентирован на высотную застройку. Согласно данным, 65% всего возводимого жилья — это дома высотой 10 и более этажей.

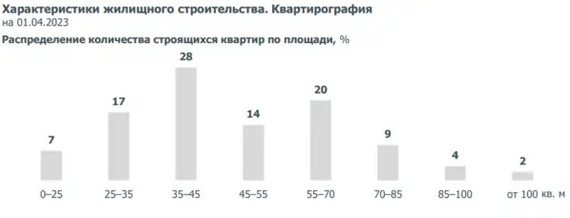

Не станет открытием, что самый востребованный тип квартир — однокомнатные. Статистика это подтверждает, но уточняет: наибольшей популярностью пользуются квартиры площадью от 25 до 70 квадратных метров. На их долю приходится целых 76% от всего объема строящегося жилья.

В сегменте эконом-класса лидируют такие гиганты, как ПИК и «Самолет». Однако на этот стандартный формат приходится менее 30% всех объектов. Безоговорочным лидером является комфорт-класс, занимающий 55% рынка. Здесь объемы строительства больше, а конкуренция среди застройщиков выше. Ключевыми игроками в этом сегменте являются «ДОГМА», «Сетл» и «ЛСР», но их рыночные доли по отдельности невелики. Любопытно, что, несмотря на общую долю ПИК на рынке в 5-7%, рекламные баннеры этой компании доминируют в городском пространстве крупных городов.

Динамика цен на жилье

В ценовом аспекте наблюдается важный тренд. Росстат впервые за долгое время зафиксировал снижение цен на новостройки в годовом выражении.

Обратите внимание: Методы оценки коммерческой недвижимости!.

До этого аналитики отмечали лишь замедление темпов роста, что делает текущее снижение знаковым событием.

Финансирование строительства: деньги в обороте

Объем открытых кредитных линий для застройщиков впечатляет своими масштабами.

12 900 000 000 000 рублей — таков объем открытых кредитных линий.

Всего за пару лет этот показатель вырос с 3,4 триллиона до почти 13 триллионов рублей, и тенденция к росту пока не меняется. Если взглянуть на графики, то до середины 2022 года кредиты девелоперам практически полностью покрывались деньгами дольщиков на эскроу-счетах. Фактически, банки кредитовали застройщиков их же собственными средствами. Однако с середины прошлого года банкам пришлось начать рисковать собственным капиталом, выдавая кредиты сверх сумм на эскроу.

Этот рост рисков закономерно привел к увеличению средневзвешенной процентной ставки по таким кредитам.

Важно понимать механизм: ставки в 2-5% не отражают реальную стоимость денег для банка. При продаже квартиры деньги покупателя попадают на заблокированный эскроу-счет, и застройщик не может ими сразу воспользоваться. Банк же выдает кредит под залог этих будущих поступлений. По сути, застройщик берет в долг под залог своих же денег, а ставка — это комиссия банка за операцию. Ситуация усложнилась, когда потребовалось кредитование сверх остатков на эскроу, что и привело к росту ставок.

Главный вопрос: сколько же квартир остаются непроданными?

Самый показательный слайд, раскрывающий суть текущей ситуации на рынке, — это соотношение объемов строящегося и проданного жилья.

Внимательно изучите этот график. В среднем за 2020-2021 годы было продано лишь 41% от объема строящегося дома. Оставшиеся 59% делились между квартирами, выставленными на продажу, но не нашедшими покупателя (33%), и квартирами, которые застройщик вообще не выводил на рынок (26%). Почему не продавать все сразу? Это вопрос логистики и финансового планирования — невозможно единовременно закупить все необходимые материалы (бетон, окна, отделку) для целого дома, да и такой шаг может обрушить цены.

Простой пример: в 10-этажном доме первые 4 этажа могут быть уже проданы, этажи с 5-го по 7-й — в свободной продаже, а верхние этажи (8-10) поступят в продажу только на финальной стадии строительства.

В 2022 году, на фоне общего роста объемов ввода жилья (с 95,2 до 98,7 млн кв. м), доля непроданного, но предложенного на рынке жилья выросла до 41%. А по итогам первого квартала 2023 года был установлен рекорд — 43%.

Этот слайд позволяет увидеть реальную картину: более 70% строящихся квадратных метров еще не проданы. Из них 43% — это квартиры, которые уже выставлены на продажу, но не нашли покупателя. А еще 28% застройщики сознательно удерживают «в закромах», чтобы не обрушить рынок резким увеличением предложения, что создает искусственный дефицит и поддерживает цены.

Кликабельная ссылка на полную версию обзора доступна на моем канале.

-----

Кот.Финансы: все о собственности и финансах.

[мин]НедвижимостьКвартира ИпотекаLongpost 3 FeelingsБольше интересных статей здесь: Финансы.

Источник статьи: Рынок недвижимости глазами профессионалов.